高学歴エリート向けローン事業とリファイナンス市場

一般的なローン金利が高いのは、利用者層のターゲットを広くして、融資審査も簡略化しているためである。逆に、利用者を信用ランクの高い層に限定したローン商品を開発すれば、デフォルト率は低くなり、低金利による融資でも採算が合うはずである。

そうした考えに基づき、高学歴エリートを対象にしたローン事業を展開しているのが、プリンストン大学の卒業後にハーバード大学大学院のMBAも取得した創業者が、自身も学生ローンで苦労した経験から、2013年に設立した「Earnest」といいう学生向けローンサービスである。

Earnestでは、ローンの申込み時に、在学中の大学名に加えて、銀行口座の取引履歴や貯蓄残高にアクセスできる権利を認めたユーザーに対して、一般の学生ローンよりも低金利(年率2.54~6.99%)の融資を行っている。

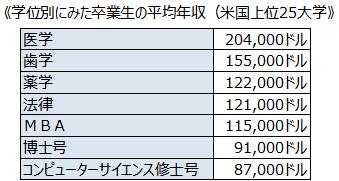

その中でも重視しているのが、大学で取得予定の学位で、その種類やランクによって、将来年収の価値算定をして、融資条件を決める仕組みである。具体的には、米国で上位25位内にランキングされる大学で、医学、歯学、薬学、法律、MBAなどの学位が高く評価されている。

米国では、エリート大学ほど学費が高いことから、ローンを抱えながら就学する学生は多いが、Earnestのように将来年収のAI分析により、低金利ローンを実現させる業者が登場してきたことで、ローンの借り換え(リファイナンス)市場が活況になってきている。たとえば、MBAの学位取得者は、従来の学生ローンから、Earnestの低金利ローンに借り換えをすることにより、平均14,740ドルの節約になると算定されている。

(この内容はJNEWS会員レポートの一部です。正式会員の登録をすることで詳細レポートにアクセスすることができます → 記事一覧 / JNEWSについて)

■JNEWS会員レポートの主な項目

・給料前借りサービスの普及と問題点

・給料を担保にする米国ペイデイローンの仕組み

・貸倒率を減らして利用者を増やすAIローン審査

・高学歴エリートを対象にしたローン事業の開拓

・最安業者を選べるオークション型ローン仲介ビジネス

・アマゾンが参入する貸金業のビジネスモデル

・キャッシュレス社会で浮上する新エリート層の特性

・アナログからデジタルにシフトするローン督促ビジネス

・ハイリスク案件に投資をするソーシャルレンディング

・日本の金融事情に適応したFinTechの視点と開発商機

■この記事の完全レポート

・JNEWS LETTER 2019.3.22

※アクセスには正式登録後のID、PASSWORDが必要です。

※JNEWS会員のPASSWORD確認はこちらへ

■この記事に関連したJNEWS会員向けバックナンバー

・アナログからデジタルにシフトするローン滞納の督促業務

・日本の金融事情に適応したFinTechの視点と開発商機

・保険業界の変革で求められる専門職とFinTechと参入テーマ

・店舗で受け取った釣り銭を資産運用するリアルおつり投資

・個人ローンに傾倒する地方銀行のネットバンク戦略

・ハイリスクファンドに投資をするソーシャルレンディング

※アクセスにはJNEWS会員ID、PASSWORDが必要です。

これは正式会員向けJNEWS LETTER(2019年3月)に掲載された記事の一部です。 JNEWSでは、電子メールを媒体としたニューズレター(JNEWS LETTER)での有料による情報提供をメインの活動としています。 JNEWSが発信する情報を深く知りたい人のために2週間の無料お試し登録を用意していますので下のフォームからお申し込みください。