住宅ローンの負担を軽減する方法とマイホームの収益化計画

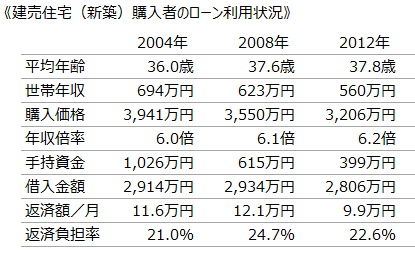

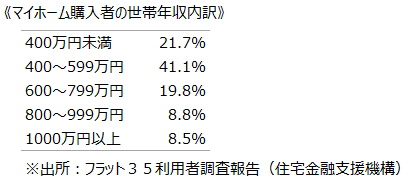

日本のマイホーム購入者の輪郭を、住宅金融支援機構の住宅ローン「フラット35」利用者の統計から紐解くと、平均年齢は30代後半、手持ちの自己資金は約600万円で、残りをローンで調達している。月々の返済額は約10万円、世帯年収の20~25%を返済に充てているが、10年前と比べて住宅購入に対する負担は重くなっている。

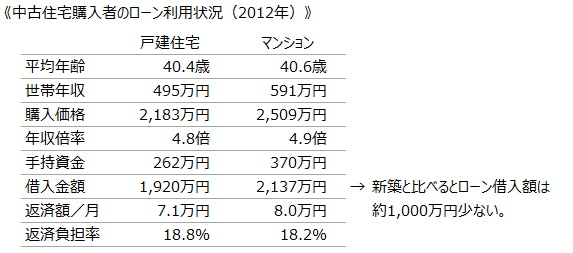

住宅メーカーでは、平均的な購入者が用意できる資金額(手持資金+ローン)に合わせて、土地や建物の面積、建材・建具の仕様を変更していくため、いまの新築住宅よりも、10年前の中古物件のほうがグレードが高い、という見方もある。

その点では、無理に新築にこだわるのではなく、中古の物件を検討することでも、賢い買い物ができるし、ローンの負担も軽減することができる。

ただし、中古の不動産は、他人と同じ探し方をしていたのでは、優良な物件を安く購入することはできない。最近では、裁判所が公開する競売物件の入札にチャレンジする個人も増えてきており、築年数が浅くて占有者が居ない、好条件の住宅・マンションの落札相場が上昇してきている。競売物件への入札をサポートする業者も多数登場してきているためだ。

そこで、プロの不動産業者は、競売に出る前の「任意売却物件」を探し出して、競売よりも安く購入している。任意売却とは、住宅ローンの返済が困難になった人達が、水面下で売りに出している住宅のことである。

ローンの貸し主である金融機関にしてみると、ローン返済が滞っている住宅(担保物件)を、正式な手続きで処分、換金するのでは時間がかかりすぎるし、不良債権としてカウントされてしまうのは都合が悪い。そこで、滞納者に任意で住宅を売却させてしまうのだ。こうした物件は、現金化を急いでいるため、大幅な値引き交渉にも応じやすいのが特徴である。

【マイホームを収益化する発想と方法】

仮に、3,000万円の住宅ローンを組む場合に、世帯年収は500万円以上なければ金融機関の審査をクリアーすることが厳しくなってくる。1.8%の金利で35年返済ならば、月々の返済額は約9.7万円(年間116万円)となり、500万円以下の年収では負担率が高くなりすぎてしまうためだ。しかし、サラリーマンの平均年収は408万円(2012年)まで下落してきている。

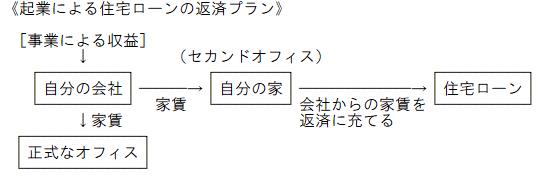

今後は、ローンの返済資金を給料だけに頼るのではなく、マイホームの収益化により賄おうとする発想を持つことも大切で、それには副業や起業により、自分の事業を持つことが役立つ。

わかりやすいのは、住宅の一部を「教室」などの収益スペースとして活用することである。個別指導の学習塾、料理教室、趣味のワークショップなど、自分が得意なスキルを活かした教室を開講して、レッスン料や月謝として月に10万円程度の収入があれば、それでローンの返済分が賄える。最近では、国内でも「ストリートアカデミー」のように、個人が手軽に講師として開業して、生徒を募集できるプラットフォームも登場してきている。

また、自宅の中に仕事ができるスペース(ホームオフィス)を設けることも、収益化の基礎になる。IT系フリーランスの仕事(副業)を自宅で行って得た収入を確定申告する際にも、オフィスとして使っている自宅のスペースは、家賃相当の経費として控除することができる。

さらに、会社(法人)を設立して事業を行っている場合には、経営者の自宅一部 を“事務所”として、自分の会社との間で賃貸借契約を結ぶことにより、会社→ 個人へ家賃を払うことができる。たとえば、女性(主婦)が自宅で起業をして、事業が軌道に乗った段階で法人化、外に正式な事務所を借りた場合でも、自宅にも仕事ができるスペースは残しておけば、“セカンドオフィス”として、会社名義で家賃を払うことが認められている。実際に、経営者は在宅時にも仕事をする時間が多いためだ。

大半の人にとって、生涯の中で最も高い資金を投じているのが「住宅」だが、そのコストの捉え方は、仕事の内容や生活スタイルによっても変わってきている。

転勤が多いサラリーマンは、無理にマイホームを購入するよりも、その分の資金をリート等で運用したほうが、老後の資産(資金)は増えているはずである。

また、富裕層の中では、マイホームを購入するにしても、売却時に価値が大きく下がってしまう戸建住宅よりも、流動性が高くて、自分が使わなくなれば、賃貸物件として家賃収入を得ることも可能な、住居と投資の兼用ができるマンションへの人気が高い。

地価の上昇が期待できない今、マイホームも、生活のためだけに使えば、年々劣化していく消耗品に過ぎず、それを収益化していけるアイデアや工夫が求められている。

(この内容はJNEWS会員レポートの一部です。正式会員の登録をすることで詳細レポートにアクセスすることができます → 記事一覧 / JNEWSについて)

■JNEWS会員レポートの主な項目

・リートを活用したイオンモールの店舗展開

・リゾートホテル買収に使われるリート資金

・サラリーマン大家の問題点とリスクについて

・リート投資による家賃収入を複利で回す方法

・ローンの負担を減らすマイホームの賢い買い方

・マイホームを収益化する発想と方法

・空室を活用した時間制会議室とスモールオフィス賃貸ビジネス

・社内の余剰スペースを収益化するシェアオフィス仲介ビジネス

・副業として家賃収入を得る大家業の実態と物件管理の業界構造

・マイホームをシェアすることで住宅ローンをゼロにする方法

・マイホーム資産を守れ!目減りする“我が家”の担保価値

■この記事の完全レポート

・JNEWS LETTER 2013.11.29

※アクセスには正式登録後のID、PASSWORDが必要です。

※JNEWS会員のPASSWORD確認はこちらへ

(副業・スモールビジネス事例)/(トップページ)/(JNEWSについて)/(Facebookページ)

これは正式会員向けJNEWS LETTER(2013年11月)に掲載された記事の一部です。 JNEWSでは、電子メールを媒体としたニューズレター(JNEWS LETTER)での有料による情報提供をメインの活動としています。 JNEWSが発信する情報を深く知りたい人のために2週間の無料お試し登録を用意していますので下のフォームからお申し込みください。