ゼロ金利後払いローンの仕組みとリスクベースプライス

米国の自動車業界では、感染リスクの低い移動手段としてマイカーの需要が高まる一方で、失業や年収の下落によって資金繰りが厳しい消費者も多いことから、金利ゼロパーセントのオートローンを提示することに加えて、ローンの初回返済を90日~120日間遅らせる救済制度を、各メーカーが与えている。

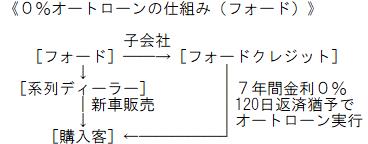

たとえば、フォードでは新型コロナの影響を受けている顧客に対して、メーカー側が指定した車種(新車)を購入した場合に、84ヶ月間(7年間)のローン金利を0%に設定した上で、ローンの初回返済開始を納車から120日間は猶予する制度(後払い)を、系列ディーラーを通して実施している。詳しい条件は異なるものの、他の自動車メーカーでもコロナ救済策としての0%オートローンが実施されている。

《米国内0%オートローンの実施動向(コロナ後)》

- CHEVROLET(シボレー)

最大84ヶ月の0%ローン、120日間の返済猶予(対象車種に限定) - Chrysler(クライスラー)

オートローン90日間の返済猶予(対象車種に限定) - BUICK(ビュイック)

最大84ヶ月の0%ローン、120日間の返済猶予(対象車種に限定) - GMC

最大84ヶ月の0%ローン、120日間の返済猶予(対象車種に限定) - ホンダ

90日間のローン返済猶予(条件に適合する新車購入者) - INFINITI(日産)

90日間のローン返済猶予(条件に適合する新車購入者) - レクサス(トヨタ)

90日間のローン返済猶予(新車、認定中古車) - BMW

90日間のローン返済猶予(対象車種限定、条件に適合する顧客) - アウディ

60日間のローン返済猶予(条件に適合する顧客)

顧客にしてみると、ゼロ金利ローンによる新車購入は、値引き交渉をした上で手持ち資金を使わずに分割払いができるため、じつは割高な料金設定がされているリース契約やサブスクリプション契約で新車を取得するよりも、トータルでみた支払総額は安くなる。

ただし、ゼロ金利ローン+返済猶予(後払い)が利用できる車種は限定されており(人気車種は対象外)、3~5年後に乗り換える場合には、該当車種の下取り相場は安くなることが想定される。そのため、車種の選定に対する強い拘りが無く、短期の乗り換えは考えずに、10年以上乗り続けることを前提としたユーザーに適している。

米国の自動車業界では、新型コロナが流行しはじめた2020年4月以降は新車の販売台数が5割以上落ち込んでいる。ゼロ金利+後払いキャンペーンは、その落ち込みをカバーするために導入されているインセンティブ制度であり、コロナ後に初めてマイカーを購入したい顧客層を呼び込める効果がある方、顧客の選定を間違えると、メーカー系列のローン会社が不良債権を抱えるリスクも併せ持っている。

そのため、これから経済指標として発表される米国の自動車販売台数データは、ゼロ金利キャンペーンのインセンティブ分を差し引いてみる必要がある。

2008年のリーマンショック後に、クライスラーやゼネラルモーターズ(GM)が経営破綻した時にも、行き過ぎた値引きのインセンティブ制度が引き金となったが、コロナ禍でも同じ轍を踏まないための方策は、ゼロ金利を適用する顧客の選別方法にかかっている。

【リスクベースプライスの考え方と設定】

米国では、自動車ローンの他に、住宅ローンやショッピングローンでも、コロナ後の消費者救済策として、ゼロ金利や頭金無しの後払いプランを提示する業者が増えている。これは集客目的のマーケティング戦略でもあるが、すべての消費者を対象にしているわけではない。

ゼロ金利、後払いキャンペーンの設計には「リスクベースプライス」の考え方があり、未払いリスクの低い顧客ほど好条件の支払いプランを提示している。高額商品の買い物では、それぞれの顧客によって支払いのリスクレベルが異なるが、そのリスク差を「金利」によって変動させているのが、米国型ローンの仕組みである。

自動車ローンを例にすると、2019年末の平均ローン金利は、新車が5.76%、中古車が9.49%という水準だが、この金利条件はすべての顧客に適用されるのではなく、クレジットスコア、購入する車種、居住地域などによっても異なっている。

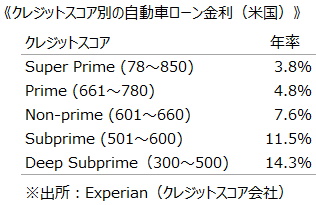

その中でも、クレジットカードの利用歴から信用度を評価したクレジットスコアは最も重要で、大きく5段階の信用レベルによって顧客の等級が分類され、ローン金利の格差が開いている。

たとえば、新車を購入するために20,000ドルのローンを60ヶ月間で組むケースをシミュレーションすると、最も信用ランクの高いスーパープライム層は、月額の支払額367ドル(総支払額22,020ドル)になるのに対して、最下層のディーププライム層は、月額468ドル(総支払額28,080ドル)になる。

つまり、リスクの高い消費者ほど、ローン金利分で高いプライスを付けるのが、米国の新常識になっている。新型コロナ対策のキャンペーンとして実施されるゼロ金利キャンペーンでも、対象の顧客を上位の2等級(スーパープライム層とプライム層)までに限定している自動車メーカーが主体で、業績の悪いメーカーになるほどゼロ金利適用の条件を緩くしている。

米国では、連邦取引委員会(FTC)がリスクベースプライシングのルールを定めており、各ローン会社はコンプライアンスを遵守しながら、顧客の信用ランク別にローンの金利差を設定することが認められている。

(この内容はJNEWS会員レポートの一部です。正式会員の登録をすることで詳細レポートにアクセスすることができます → 記事一覧 / JNEWSについて)

■この記事の完全レポート

・JNEWS LETTER 2020.7.7

※アクセスには正式登録後のID、PASSWORDが必要です。

※JNEWS会員のPASSWORD確認はこちらへ

■この記事に関連したJNEWS会員向けバックナンバー

・キャッシュレス社会に求められる子ども向け金融教育市場

・エリート層として浮上するキャッシュレス消費者の購買特性

・フィンテックが狙う多重ローン利用者向けの貸金ビジネス

・アナログからデジタルにシフトするローン滞納の督促ビジネス

・銀行店舗に代わるモバイルバンキングとAIアシスタント

※バックナンバー用ID、PASSWORDを入力してご覧ください。

(ビジネスモデル事例)/(トップページ)/(JNEWSについて)/(Facebookページ)

これは正式会員向けJNEWS LETTER(2020年7月)に掲載された記事の一部です。 JNEWSでは、電子メールを媒体としたニューズレター(JNEWS LETTER)での有料による情報提供をメインの活動としています。 JNEWSが発信する情報を深く知りたい人のために2週間の無料お試し登録を用意していますので下のフォームからお申し込みください。